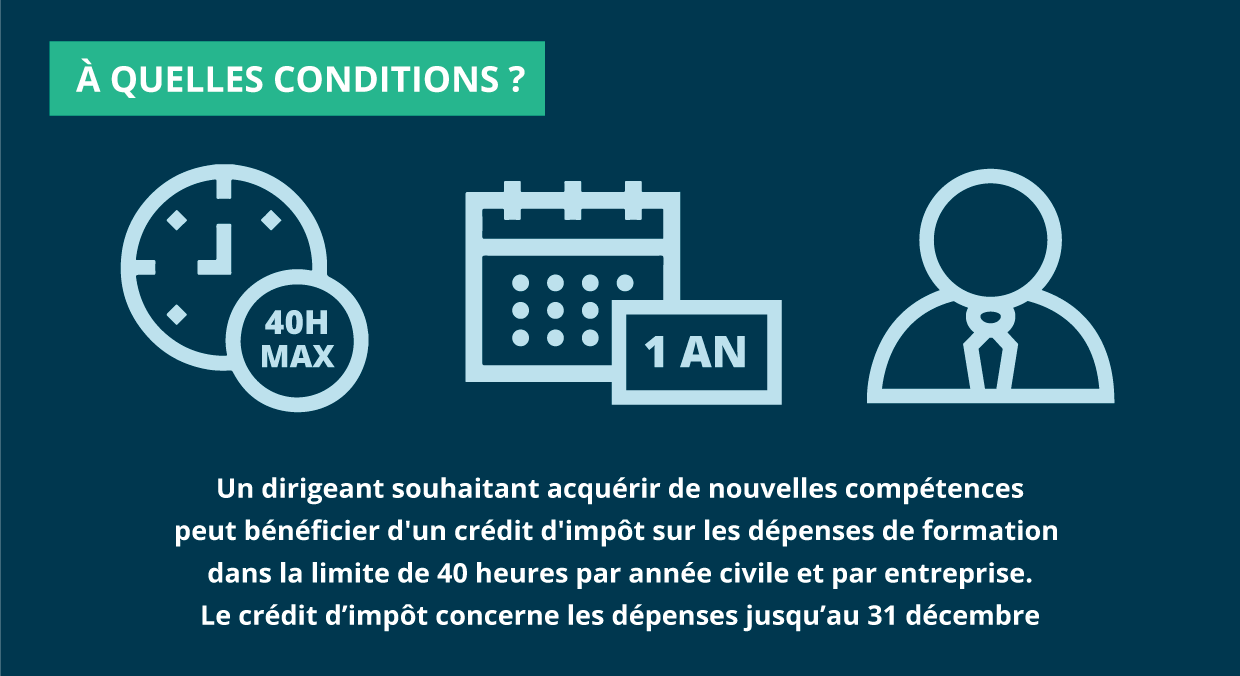

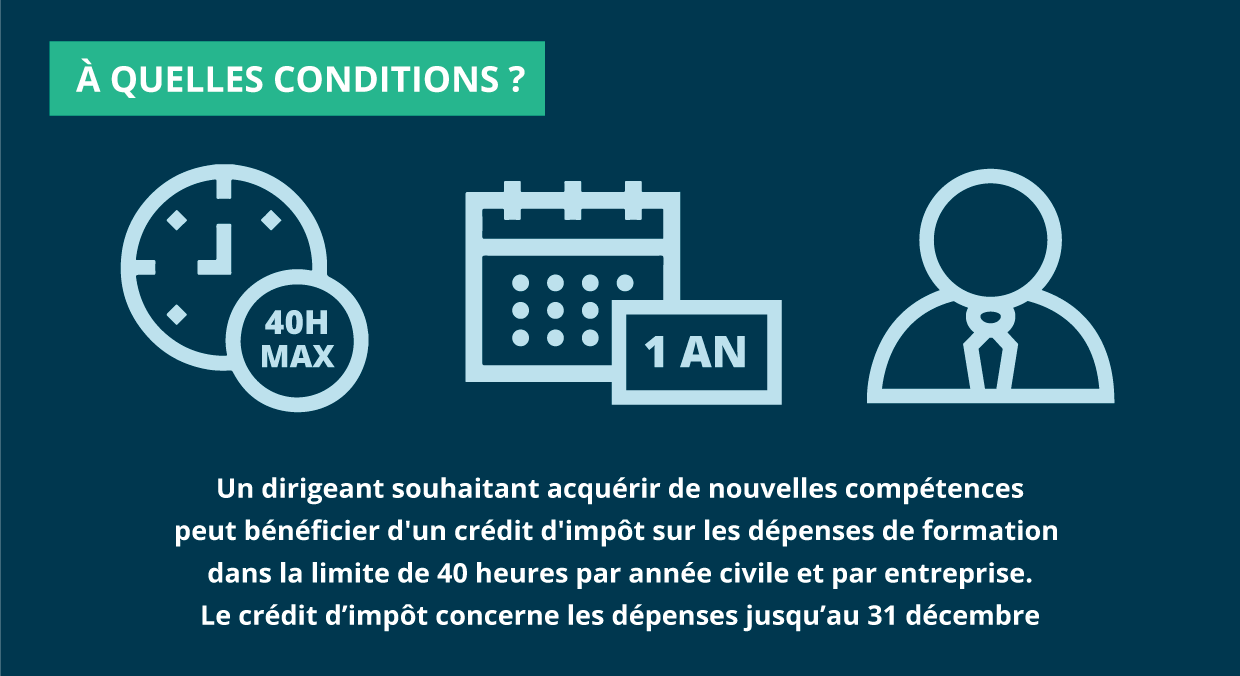

C’est le mécanisme permettant qu’un dirigeant, lorsqu’il souhaite acquérir de nouvelles compétences, puisse bénéficier d’un crédit d’impôt sur les dépenses de formation jusqu'en 2024. Néanmoins, ce mécanisme n’est possible que dans certains cas.

Bon à savoir : l’évolution du crédit d’impôt formation depuis 2019 est croissante dans la durée. En effet, chaque année, le montant maximum du crédit formation suit l’évolution du SMIC (le revenu minimal en France, revalorisé chaque année).

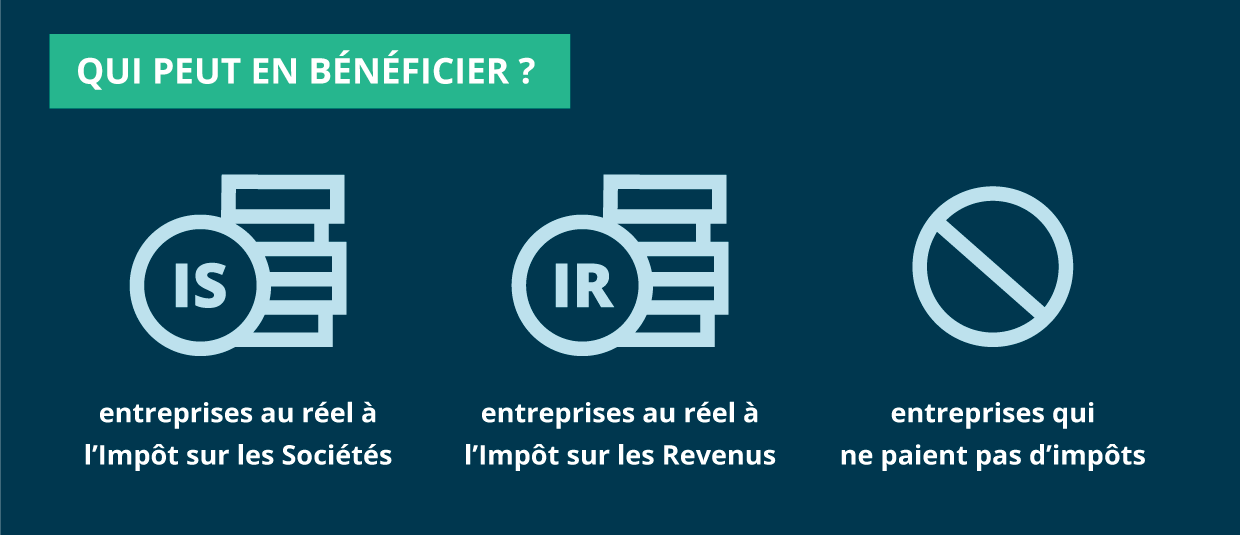

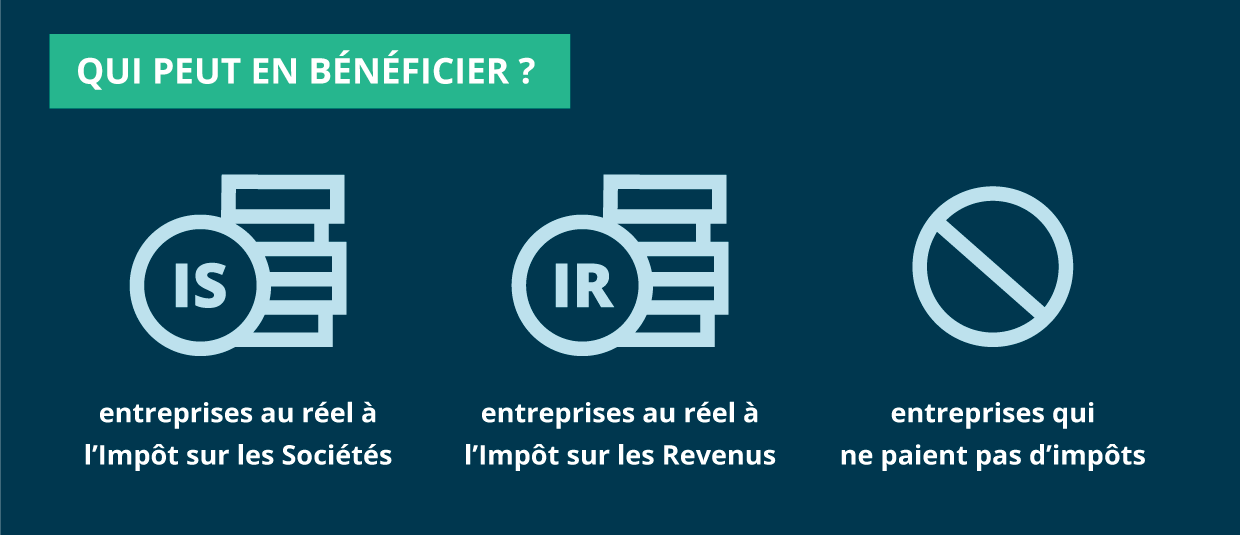

Il existe deux types d’entreprises éligibles au CIF :

1) Les entreprises imposés d’après leur bénéfice réel ;

2) Les entreprises exonérées d’imposition sur les bénéfices en vertu des dispositions suivantes :

- Les entreprises nouvelles (répondant aux conditions de l’article 44 sexies du CGI).

- Les jeunes entreprises innovantes (répondant aux conditions de l’article 44 sexies A du CGI)

- Les entreprises implantées dans les zones franches urbaines (répondant aux conditions de l’article 44 octies du CGI et de l’article 44 octies A du CGI).

- Les entreprises implantées en Corse (répondant aux conditions de l’article 44 decies du CGI)

- Les activités créées dans les zones de restructuration de la défense (répondant aux conditions de l’article 44 terdecies du CGI)

- Les exploitations situées dans les DOM (répondant aux conditions de l’article 44 quaterdecies du CGI)

- Les entreprises implantées en zones de revitalisation rurale (répondant aux conditions de l’article 44 quindecies du CGI).

Toutes les formes juridiques de société peuvent utiliser ce mécanisme de

crédit d’impôt formation dirigeant. En fait, ce dispositif s’applique quel que soit le mode d’exploitation de ces entreprises (entreprise individuelle, société de personnes, société de capitaux, etc.).

Pour faire simple, le crédit d’impôt pour la formation des dirigeants d’entreprise est un dispositif institué au profit de toutes les entreprises :

- relevant d’un régime réel d’imposition sur les bénéfices (impôt sur le revenu ou sur les sociétés) ;

- ou exonérées d’impôt quels que soient leur forme juridique et leur secteur d’activité.

Le crédit d’impôt s’applique aux dépenses de formation d’un dirigeant de l’entreprise : entrepreneur individuel, gérant de société, président, directeur général, administrateur ou membre de sociétés par actions, notamment.

Bon à savoir : les entreprises individuelles placées sous le régime fiscal de la micro-entreprise (ou les micro-entrepreneurs) sont exclues de ce dispositif.

L’

article 244 quater M du CGI prévoit qu’entrent dans le champ d’application du dispositif les heures passées par le “chef d’entreprise » en formation.

La notion de « chef d’entreprise » doit être entendue dans son acception large. Dans le cadre de ce dispositif, sont considérés comme « chefs d’entreprise » les dirigeants de l’entreprise, quelle que soit leur dénomination :

- exploitant individuel ;

- gérant ;

- président (président du conseil d’administration ou président du directoire notamment) ;

- administrateur ;

- directeur général ;

- membre du directoire (CGI, ann. III, art. 49 septies ZC).

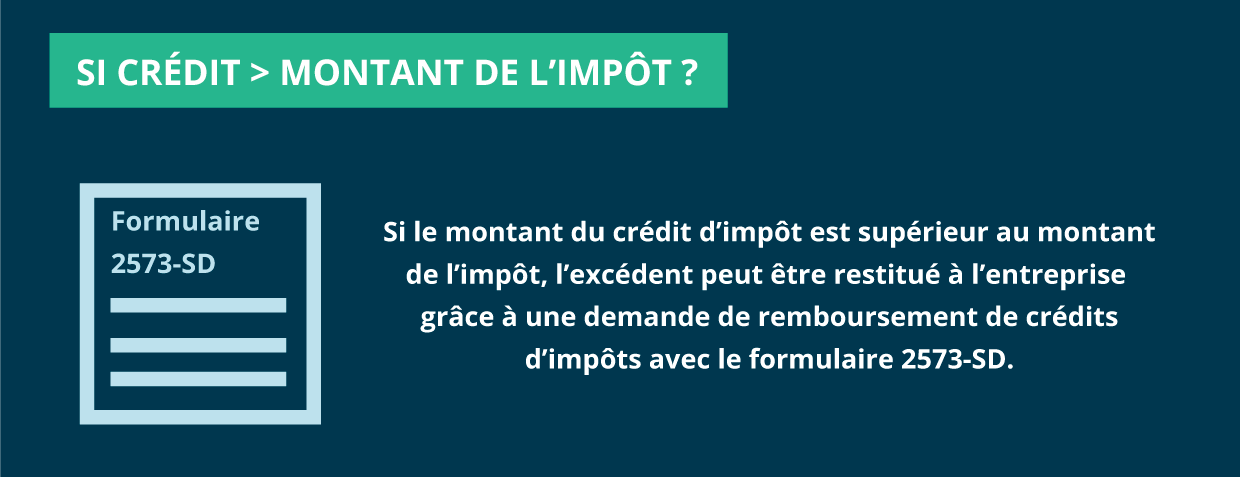

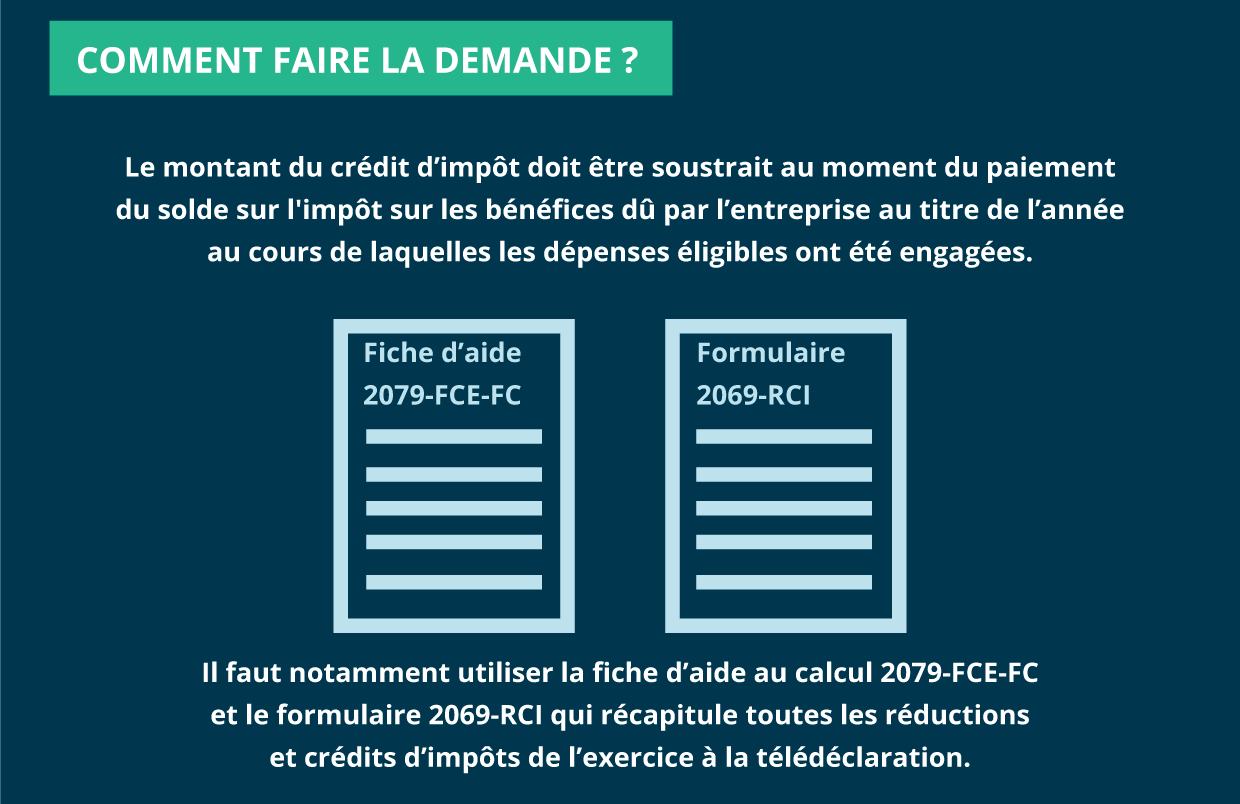

Le crédit d’impôt formation dirigeant doit être imputé au moment du paiement du solde sur l’impôt sur les bénéfices dû par l’entreprise au titre de l’année au cours de laquelle les dépenses éligibles ont été engagées, après les prélèvements non libératoires et les autres crédits d’impôt pouvant être reportés ou restituables.

Le crédit d’impôt formation dirigeant est reporté sur la déclaration de revenus. Il est également déduit de l’impôt calculé selon le barème progressif, mais contrairement à la réduction d’impôt, s’il est supérieur au montant de l’impôt, le surplus (ou la totalité si le contribuable n’est pas imposable) donne lieu à remboursement.

Il existe plusieurs cas particuliers à prendre en considération.

Les sociétés de personnes mentionnées à :

… ainsi que les groupements mentionnés à :

… ne peuvent, en l’absence d’option pour leur assujettissement à l’impôt sur les sociétés, bénéficier elles-mêmes du crédit d’impôt pour la formation des dirigeants.

Cependant, le crédit d’impôt est transféré à leurs membres au prorata de leurs droits, pour être imputé par ceux-ci sur leurs impositions personnelles.

L’objectif est d’éviter toute différence de traitement par rapport aux autres formes juridiques d’exploitations industrielles, commerciales, agricoles ou libérales. En effet, cela résulterait de l’exclusion définitive de ces sociétés de personnes ou groupements assimilés du champ d’application du crédit d’impôt pour la formation des dirigeants.

Les dispositions relatives au plafonnement s’appliquent au niveau de la société de personnes ou du groupement assimilé.

Les formations ouvrant droit au

crédit d’impôt pour dépenses de formation des dirigeants sont celles qui entrent dans le champ d’application des dispositions relatives à la formation professionnelle continue.

Il existe 14 actions de formations pouvant entrer dans cette catégorie. Pour exemple, nous pouvons retrouver les actions d’acquisition, d’entretien ou de perfectionnement des connaissances ou les actions de formation relatives à l’économie et à la gestion d’entreprise. Vous voulez toutes les découvrir ? Rendez vous sur l’

article L. 6313-1 du code du travail.

Les conditions de réalisation de ces formations sont également encadrées. Elles doivent être réalisées conformément à un programme établi en amont qui précisera en fonction des objectifs, les prérequis, et les moyens pédagogiques et techniques, ainsi que les modalités d’encadrement mises en place.

Bon à savoir : en fin de formation, l’organisme de formation doit délivrer au chef d’entreprise une attestation de formation qui mentionne les objectifs et leur atteinte, la nature et la durée de la formation.

Pour vous aider à calculer le montant de votre crédit d’impôt formation dirigeant, vous pouvez vous rendre sur le site des impôts pour télécharger le formulaire associé

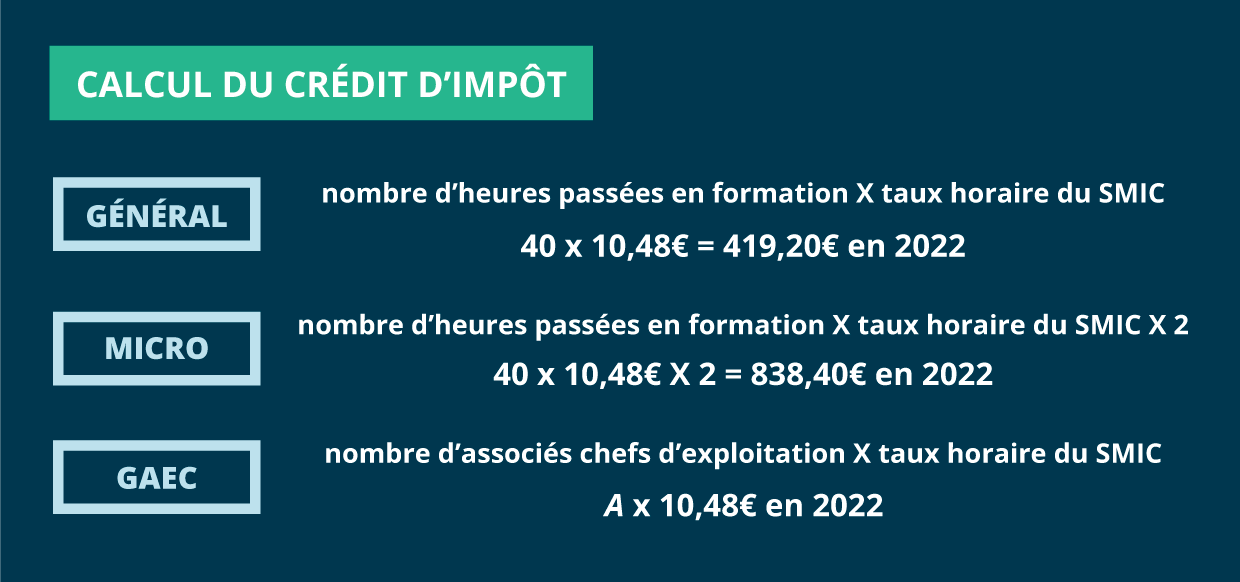

https://www.impots.gouv.fr/portail/formulaire/2079-fce-fc/fiche-daide-au-calcul-credit-dimpot-formation-des-dirigeantsLe crédit d’impôt est égal au produit :

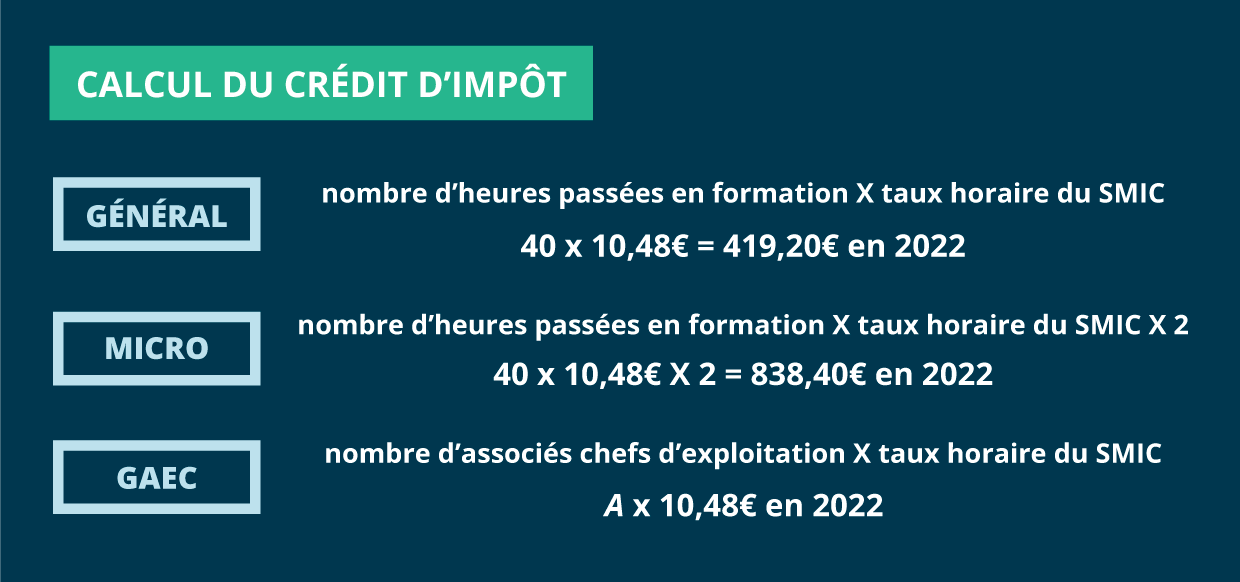

du nombre d’heures passées par le chef d’entreprise en formation ;

par le taux horaire du salaire minimum de croissance (SMIC) établi.

Le taux horaire du SMIC à prendre en compte pour le calcul du crédit d’impôt est celui en vigueur au 31 décembre de l’année, au titre de laquelle est calculé le crédit d’impôt . Ce dispositif a pris fin le 31 décembre 2024.

Les entreprises qui exposent des dépenses pour former leurs dirigeants peuvent bénéficier d’un crédit d’impôt égal au produit du nombre d’heures de formation par le taux horaire du SMIC, dans la limite de 40 heures par année civile et par entreprise (CGI art. 244 quater M ; ann. III 49 septies ZF).

En bref : nombre d’heures de formation X taux horaire du SMIC = crédit d’impôt formation.

Conformément à la loi de finances pour 2022 définitivement adoptée le 15 décembre 2021, le crédit d’impôt pour la formation du dirigeant sera renforcé pour les micro-entreprises.

Le montant de ce crédit d’impôt est doublé pour les entreprises qualifiées de micro-entreprise, au sens de la réglementation européenne :

- moins de 10 salariés ;

- et chiffre d’affaires annuel ou total du bilan annuel n’excédant pas 2 M€.

Attention, seul le plafond est doublé (passant ainsi de 475 € à 950 €) et non le nombre d’heures, qui demeure fixé à 40.

Ainsi, à titre d’exemple, une entreprise, dont le dirigeant unique suit en 2024, 10 heures de formation, pourra déduire un crédit d’impôt de 237 € = 10 x 11,88 € (Smic en vigueur en 2024) X 2.

Il faut également noter que ce doublement du crédit d’impôt ne s’applique qu’aux heures de formation effectuées à compter du 1er janvier 2022 et jusqu’au 31 décembre 2024.

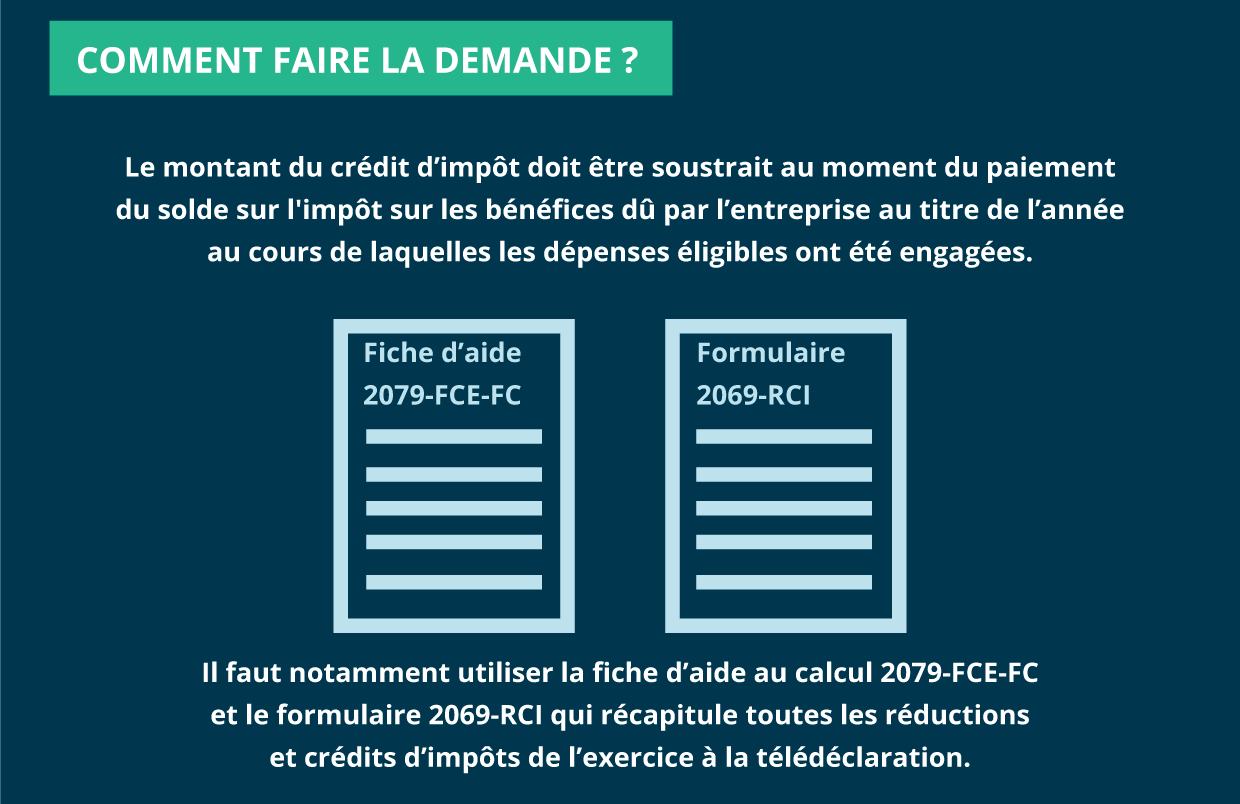

Le crédit d’impôt formation dirigeant doit être imputé au moment du paiement du solde sur l’impôt sur les bénéfices dû par l’entreprise, au titre de l’année au cours de laquelle les dépenses éligibles ont été engagées. Tout cela se fait après les prélèvements non libératoires et les autres crédits d’impôt pouvant être reportés ou restituables.

L’entreprise soumise à l’IR ou la société de personnes doit :

- calculer le montant du crédit d’impôt au moyen de la fiche d’aide au calcul n°2079-FCE-FC

- reporter le montant du crédit d’impôt sur la télédéclaration de résultat dans la case « autres imputations » ;

- y annexer le formulaire n°2069-RCI qui récapitule toutes les réductions et crédits d’impôt de l’exercice ;

- reporter le montant du crédit impôt sur la déclaration complémentaire des revenus n°2042 C pro.

En trois temps, il vous faut :

- calculer le montant du crédit d’impôt au moyen de la fiche d’aide au calcul n°2079-FCE-FC ;

- indiquer le montant du crédit d’impôt sur la déclaration de résultat, imprimés n°2065 et n°2058-B (ligne JR) ;

- y joindre de façon dématérialisée le formulaire n°2069-RCI qui récapitule toutes les réductions et crédits d’impôt de l’exercice.

Pour remplir un formulaire de déclaration, vous avez 2 possibilités :

Disons-le clairement, ce n’est pas très compliqué de remplir le formulaire pour son crédit impôt formation dirigeant.

En fait, il vous suffit de renseigner le montant dans la partie “Créances non reportables et restituables au titre de l’exercice de l’année ».

L’Impôt sur les Sociétés (IS) et l’Impôt sur le Revenu (IR) sont les régimes d’imposition auxquels sont soumises les sociétés, de plein droit ou sur option.

Pour rappel : dans une société à l’IR, le résultat de la société est directement intégré au barème de l’impôt sur le revenu du dirigeant en fonction de sa quote part dans la société.

Pour les sociétés à l’IS en revanche, le résultat est imposé directement à l’IS.

L’impôt sur les entreprises (également appelé impôt sur les bénéfices) est une taxe prélevée sur le résultat annuel des entreprises. L’impôt sur les sociétés s’applique aux entreprises à partir d’un certain seuil de bénéfices. Son taux varie en fonction du type d’entreprise et de son niveau de résultat.

L’entreprise soumise à l’IS doit :

- calculer le montant du crédit d’impôt au moyen de la fiche d’aide au calcul n°2079-FCE-FC,

- indiquer le montant du crédit d’impôt sur la déclaration de résultat, imprimés n°2065 et n°2058-B (ligne JR),

- y joindre de façon dématérialisée le formulaire n°2069-RCI qui récapitule toutes les réductions et crédits d’impôt de l’exercice.

L’entreprise soumise à l’IR ou la société de personnes doit :

- calculer le montant du crédit d’impôt au moyen de la fiche d’aide au calcul n°2079-FCE-FC,

- reporter le montant du crédit d’impôt sur la télédéclaration de résultat dans la case « autres imputations »,

- y annexer le formulaire n°2069-RCI qui récapitule toutes les réductions et crédits d’impôt de l’exercice,

- reporter le montant du crédit impôt sur la déclaration complémentaire des revenus n°2042 C pro.

Si vous désirez acquérir de nouvelles compétences, vous pouvez bénéficier d’un CIF. Il permet de couvrir vos dépenses de formation. C’est un très bon moyen de rester au courant et formé sur les dernières innovations et pratiques de travail dans votre secteur d’activité. En effet, certains métiers et secteurs changent en permanence. Avec ce crédit d’impôt formation dirigeant, vous restez au fait de ce qui se fait de mieux !

Le CIF des dirigeants d’entreprise est un dispositif disponible pour toutes les entreprises relevant d’un régime réel d’imposition sur les bénéfices, ou exonérées d’impôt quels que soient leur forme juridique et leur secteur d’activité. Si c’est votre cas, il serait vraiment dommage de ne pas en profiter.

Les experts Dougs vous le conseillent vivement : apprendre durant toute sa vie (professionnelle) est une chance pour vous et votre entreprise. D’autant plus qu’il est possible pour vous d’

être payé pour vous former !

Ce dispositif a pris fin le 31 décembre 2024.